Nội dung chính

Năm 2022 là năm khó khăn của ngành bảo hiểm, khi tỷ lệ bồi thường tăng trở lại, cùng với các hoạt động đầu tư gặp khó khăn, khiến lợi nhuận của các doanh nghiệp ngành bảo hiểm không được như kỳ vọng.

>>>Doanh nghiệp ngành bảo hiểm rơi vào tăng trưởng âm

Ngoại lệ Bảo Minh

Theo báo cáo tài chính quý IV/2022, Tổng Công ty CP Bảo hiểm Bảo Minh (HoSE: BMI) ghi nhận doanh thu thuần bảo hiểm đạt hơn 1.254 tỷ đồng, tăng 15% so với cùng kỳ năm trước. Lợi nhuận gộp đạt hơn 87 tỷ đồng, tăng 165% so với cùng kỳ.

Bảo hiểm Bảo Minh có kết quả kinh doanh năm 2022 lãi đậm.

Trong kỳ, doanh thu từ hoạt động tài chính mang về cho BMI khoản lợi nhuận 67 tỷ đồng, giảm 36% so với cùng kỳ. Tuy nhiên, chi phí tài chính tăng 35%, lên hơn 33,7 tỷ đồng, khiến lợi nhuận đầu tư tài chính giảm 58%, xuống còn hơn 33,5 tỷ đồng. Đồng thời, hoạt động kinh doanh bất động sản cũng có lợi nhuận giảm 17% còn gần 2 tỷ đồng nên lãi ròng chỉ nhích nhẹ 3%, đạt gần 69 tỷ đồng.

Tính chung cả năm 2022, BMI ghi nhận doanh thu thuần đạt hơn 4.496 tỷ đồng, tăng 19% so với năm trước. Lợi nhuận trước và sau thuế lần lượt đạt hơn 343 tỷ đồng và gần 293 tỷ đồng, tăng 12% và 15% so với năm 2021. Kết quả có được nhờ hoạt động kinh doanh bảo hiểm tăng 50%, đạt hơn 290 tỷ đồng.

Năm 2022, BMI đặt mục tiêu đạt 340 tỷ đồng lợi nhuận trước thuế, tăng 11% so với thực hiện năm 2021. So với kế hoạch này, BMI đã vượt nhẹ mục tiêu lợi nhuận đặt ra.

Tổng tài sản của BMI tính đến ngày 31/12/2022 đạt gần 6.924 tỷ đồng, giảm 6% so với đầu năm, chủ yếu do tài sản tái bảo hiểm giảm 33% còn hơn 1.341 tỷ đồng và đầu tư tài chính dài hạn giảm 31% còn gần 252 tỷ đồng.

Nợ phải trả tính đến cuối năm của doanh nghiệp là gần 4.502 tỷ đồng, giảm 11% so với đầu năm, chiếm 65% tổng tài sản. Trong đó, dự phòng nghiệp vụ bảo hiểm hơn 3.235 tỷ đồng, giảm 15% so với đầu năm. Báo cáo tài chính của BMI không ghi nhận các khoản nợ vay tài chính.

Bảo Việt giảm 20% lợi nhuận

Theo báo cáo tài chính hợp nhất quý IV/2022, hoạt động kinh doanh bảo hiểm của Tập đoàn Bảo Việt (HoSE: BVH) ghi nhận doanh thu phí bảo hiểm gốc gần 11.240 tỷ đồng, tăng 2% so với cùng kỳ. Trong khi đó, chi phí nhượng tái bảo hiểm giảm 49%, còn hơn 773 tỷ đồng, nên doanh thu bảo hiểm thuần tăng 11%, đạt hơn 10.588 tỷ đồng.

Lợi nhuận ròng năm 2022 của Bảo Việt giảm 20% so với cùng kỳ.

Tuy nhiên, chi phí hoạt động kinh doanh bảo hiểm tiếp tục là gánh nặng với hơn 10.998 tỷ đồng, tăng 15% – cao hơn mức tăng của doanh thu bảo hiểm thuần, khiến hoạt động kinh doanh bảo hiểm ghi nhận mức lỗ gần 410 tỷ đồng, tăng lỗ thêm 396 tỷ đồng so với cùng kỳ năm trước.

Mặc dù vậy, lợi nhuận ròng quý IV/2022 của BVH đạt gần 342 tỷ đồng, giảm 37% so với cùng kỳ, nhờ hoạt động tài chính thu về lợi nhuận gần 2.141 tỷ đồng, tăng 8%.

Trong đó, doanh thu tài chính tăng 15% nhờ lãi tiền gửi tăng 32%, đạt gần 1.537 tỷ đồng và lãi đầu tư trái phiếu, kỳ phiếu, tín phiếu tăng 17%, đạt hơn 940 tỷ đồng. Ở chiều ngược lại, lãi đầu tư, kinh doanh chứng khoán giảm đến 97%, còn hơn 4 tỷ đồng.

Lũy kế cả năm 2022, BVH đạt gần 103 tỷ đồng lợi nhuận gộp kinh doanh bảo hiểm, giảm 83% so với năm trước; trong khi lợi nhuận đầu tư tài chính tăng 3%, đạt gần 8.081 tỷ đồng. Vì vậy, lợi nhuận ròng của BVH giảm 20%, xuống còn hơn 1.530 tỷ đồng.

>>>Doanh nghiệp ngành bảo hiểm phi nhân thọ “hụt hơi”

BIC đi lùi

Tương tự, đối với Tổng Công ty CP Bảo hiểm Ngân hàng Đầu tư và Phát triển Việt Nam (HoSE: BIC) cũng có 1 năm kinh doanh đi lùi. Cụ thể, hoạt động kinh doanh bảo hiểm quý IV/2022 của BIC có doanh thu thuần đạt hơn 722 tỷ đồng, tăng 14% so với cùng kỳ năm trước, chủ yếu do doanh thu phí bảo hiểm gốc tăng 11%.

BIC cũng có 1 năm kinh doanh đi lùi, với lợi nhuận giảm 20%.

Tuy nhiên, do chi phí bảo hiểm tăng cao hơn doanh thu thuần, với mức tăng 43%, do các chi phí bồi thường, chi phí khác và dự phòng dao động lớn đều tăng mạnh, khiến lãi gộp chỉ còn hơn 150 tỷ đồng, giảm 36% so với cùng kỳ.

Trong khi đó, hoạt động đầu tư tài chính của BIC có lãi gần 142 tỷ đồng, gấp hơn 2.2 lần cùng kỳ. Chi phí quản lý doanh nghiệp giảm 12%, xuống hơn 138 tỷ đồng. Nhờ vậy, lãi ròng quý IV của BIC đạt hơn 137 tỷ đồng, tăng 23% so với cùng kỳ.

Lũy kế cả năm 2022, BIC ghi nhận doanh thu thuần bảo hiểm đạt hơn 2.651 tỷ đồng, tăng 23% so với năm trước. Lợi nhuận sau thuế cổ đông công ty mẹ đạt hơn 314 tỷ đồng, giảm 20% so với năm 2021, dù lợi nhuận từ hoạt động tài chính tăng 11%, đạt 357 tỷ đồng.

Bảo hiểm Bưu Điện lỗ nặng

Tổng Công ty CP Bảo hiểm Bưu Điện (HNX: PTI) cũng ghi nhận một năm kinh doanh thua lỗ. Cụ thể, trong quý IV/2022, PTI ghi nhận doanh thu phí bảo hiểm gốc đạt hơn 1.545 tỷ đồng, giảm 6% so với cùng kỳ năm trước, dẫn đến doanh thu thuần bảo hiểm giảm 7% còn gần 1.322 tỷ đồng.

Bảo hiểm Bưu Điện lỗ nặng năm đầu tiên từ khi lên sàn chứng khoán.

Trong khi đó, tổng chi phí bồi thường bảo hiểm xấp xỉ cùng kỳ năm trước, gần 1.273 tỷ đồng, khiến lợi nhuận kinh doanh bảo hiểm giảm 65%, còn gần 49 tỷ đồng.

Bên cạnh đó, hoạt động đầu tư tài chính giảm 36% lợi nhuận, còn hơn 19 tỷ đồng, do lãi tiền gửi có kỳ hạn và lãi kinh doanh chứng khoán đều giảm, khiến PTI lỗ ròng hơn 4 tỷ đồng trong quý IV/2022.

Lũy kế cả năm 2022, PTI ghi nhận doanh thu thuần bảo hiểm đạt hơn 5.152 tỷ đồng, tăng 4% so với năm 2021. Tuy nhiên, do chi phí bảo hiểm tăng cao khiến doanh nghiệp lỗ ròng hơn 352 tỷ đồng. Đây cũng là năm đầu tiên thua lỗ của doanh nghiệp bảo hiểm này kể từ khi niêm yết trên sàn chứng khoán vào năm 2011.

Theo giải trình từ doanh nghiệp, nguyên nhân chính là do trong năm 2022, PTI phát sinh chi phí liên quan đến chương trình bảo hiểm “Vững Tâm An” với số tiền hơn 353 tỷ đồng. Ngoài ra, năm 2022 cả nước đã duy trì tình trạng bình thường mới với dịch bệnh COVID-19 không còn giãn cách, theo đó chi phí bồi thường của PTI tăng mạnh so với cùng kỳ gây ảnh hưởng xấu đến kết quả kinh doanh. Tổng chi bồi thường bảo hiểm năm 2022 tăng hơn 747 tỷ đồng, tương đương tăng 35% so với cùng kỳ năm trước.

Môi trường lãi suất cao hỗ trợ cho lợi nhuận bảo hiểm?

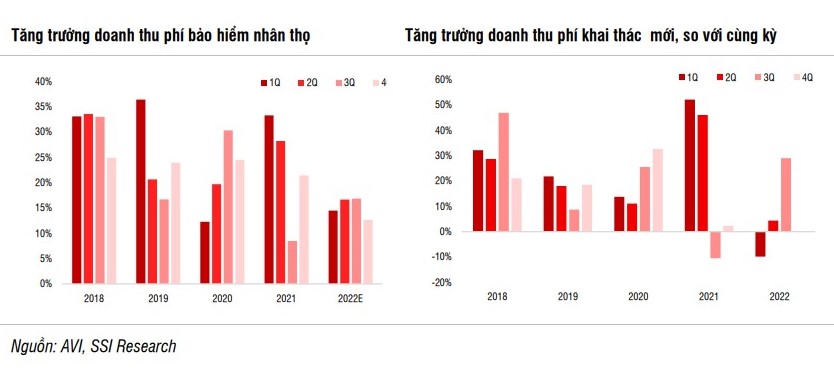

Trong báo cáo ngành bảo hiểm mới đây, Chứng khoán SSI nhận định, tăng trưởng doanh thu phí ở mức ổn định, tuy nhiên lợi nhuận thuần hoạt động bảo hiểm phi nhân thọ không khả quan. Đồng thời, SSI cũng không kỳ vọng doanh thu phí bảo hiểm sẽ đến từ việc tăng mức phí bảo hiểm, ngoại trừ phân khúc bảo hiểm xe cơ giới. Tăng trưởng của hầu hết các phân khúc bảo hiểm có thể sẽ tiếp tục phụ thuộc nhiều hơn vào số lượng hợp đồng khai thác mới của các công ty bảo hiểm.

“Với việc ban hành Luật Kinh doanh bảo hiểm mới, chúng tôi tin rằng các doanh nghiệp bảo hiểm sẽ đẩy mạnh hơn nữa hoạt động “bảo hiểm vi mô”. Chúng tôi cũng đã nhận thấy MIG, BVGI và PTI (cùng các công ty khác) đã tích cực triển khai các sản phẩm này trong năm 2022 và nhiều khả năng sẽ tiếp tục triển khai trong năm 2023”, SSI nhận định.

Cũng theo SSI, tỷ lệ bồi thường và tỷ lệ kết hợp dự báo sẽ chịu áp lực do lạm phát cao, giá hàng hóa, vật dụng và chi phí y tế tăng lên, cũng như chi phí gia tăng do sự phức tạp của những dịch bệnh mới ảnh hưởng đến tình trạng sức khỏe. Trong khi đó, mức phí bảo hiểm nhiều khả năng sẽ tiếp tục ổn định dưới áp lực cạnh tranh.

Tuy nhiên, SSI cho rằng, môi trường lãi suất cao có thể hỗ trợ cho tăng trưởng lợi nhuận của các công ty bảo hiểm. Năm 2022, lãi suất tiền gửi đã tăng 400 – 500 điểm cơ bản so với đầu năm và lợi suất trái phiếu chính phủ kỳ hạn 10 năm tăng 257 điểm cơ bản so với đầu năm, trong khi ROI của công ty bảo hiểm vẫn ở mức 5,8% – thậm chí thấp hơn mức 7,6% của năm 2021. Điều này chủ yếu là do lãi suất huy động chủ yếu tăng mạnh vào cuối quý 3 năm 2022 trong khi chỉ số VN-Index sụt giảm trong năm.

Đối với năm 2023, SSI kỳ vọng kết quả kinh doanh của các doanh nghiệp bảo hiểm sẽ phản ánh hoàn toàn việc lãi suất huy động đã diễn ra trong năm 2022. Bên cạnh đó,các công ty bảo hiểm nhân thọ còn được hưởng lợi từ việc giảm áp lực dự phòng toán học khi lãi suất kỹ thuật tăng phù hợp với lợi suất trái phiếu Chính phủ kỳ hạn trên 10 năm.

“Chúng tôi kỳ vọng lợi nhuận từ hoạt động đầu tư sẽ đủ để bù đắp phần giảm sút của lợi nhuận từ hoạt động kinh doanh bảo hiểm, giúp các công ty bảo hiểm phi nhân thọ đạt mức tăng trưởng lợi nhuận hai con số vào năm 2023”, chuyên gia của SSI nhận định.

[wpcc-script language=”javascript” src=”https://diendandoanhnghiep.vn/js/raty/jquery.raty.js”]

[wpcc-script]